Sobre a proposta de tabela de imposto de renda do PT

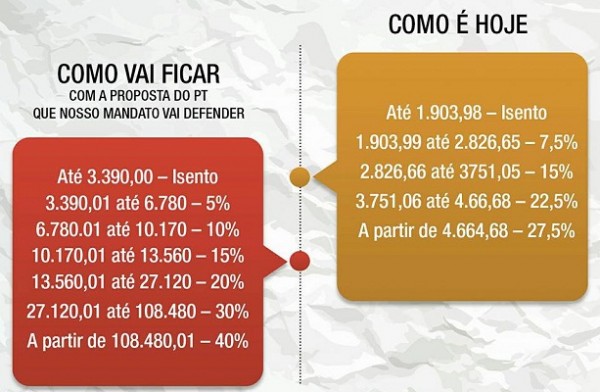

A grande discussão do fim-de-semana, no meio político, foi a nova proposta de tabela de imposto de renda do PT. Vejamos a tabela proposta, de acordo com um site pelego que preferimos omitir o nome:

Algumas observações preliminares:

1 – Esse valor é relativo a ganhos mensais.

2 – Esse valor não pressupõe a atualização real da tabela do imposto de renda.

Excelente artigo de Bernardo Guimarães para a Folha de São Paulo já desnuda algumas preocupações liberais.

A primeira delas é de que, para quem recebe até R$ 1.903,98, ou seja, os mais pobres, nada muda, pois eles continuam isentos. A primeira mudança real ocorre para quem ganha de R$ 1.903,98 até R$ 3.390,00, pois essa faixa passa a também estar isenta.

Só que esse valor possui uma pegadinha. De acordo com o Sindifisco, a atual tabela do imposto de renda encontra-se defasada, como se vê abaixo:

Se Bernardo Guimarães achava que a princípio nada mudava apenas para quem ganha até R$ 1.903.98, podemos afirmar que, se o Governo respeitasse os índices de inflação que ele mesmo publica, para a primeira faixa praticamente não haveria diferença, já que o valor real atual de isenção deveria ser de R$ 3.250,28.

Isto posto, Bernardo Guimarães prova que a classe média efetivamente se beneficia com essa proposta, A PRINCÍPIO, mas não na mesma proporção em que se apresenta, pois uma correção real da tabela já aproxima muito esses valores, sendo quase uma falácia a ideia de alívio fiscal.

E por que fiz questão de destacar o “a princípio”? Porque Bernardo Guimarães também demonstra que essa proposta reduz arrecadação via imposto de renda, o que é um problema dentro da justiça tributária, já que uma queda na arrecadação do IR, que é um imposto direto, acabará fazendo com que cresçam impostos indiretos, que na verdade são muito mais prejudiciais aos pobres.

Explico:

Impostos diretos são impostos que incidem sobre o patrimônio e a renda, de onde podemos dizer, de maneira grosseira, que a lógica de um imposto direto é incidir sobre a poupança do indivíduo. Como ricos tendem a poupar mais e pobres tendem a poupar pouco ou não poupar, já que não ganham o suficiente para isso, impostos diretos tendem a pesar proporcionalmente mais sobre os ricos.

Impostos indiretos são impostos que incidem sobre o preço de produtos e serviços, de onde podemos dizer, de maneira grosseira, que a lógica de um imposto indireto é incidir sobre o consumo do indivíduo. Como pobres tendem a consumir 100% do que ganham e ricos conseguem poupar alguma coisa, impostos indiretos tendem a pesa proporcionalmente mais sobre os pobres.

Se o Imposto de Renda, que é o imposto direto da União por excelência, que por definição incide mais sobre ricos que pobres, passa a arrecadar menos, então, por óbvio, impostos indiretos, que incidem mais sobre os pobres, precisarão ser aumentados para atingir a meta fiscal, a não ser que haja um corte de despesas, o que não está ocorrendo e nem deve ocorrer tão cedo, dada a natureza da gestão petista, isso no pouco de alívio fiscal que ocorrer.

Uma crítica que deve ser feita também, do ponto de vista prático, é a incidência de 40% sobre a faixa dos mais ricos. Não há princípio de capacidade contributiva que se sobreponha ao princípio constitucional da vedação ao confisco, e parece claro, para qualquer pessoa, que uma alíquota de 40% sobre uma base de cálculo de renda geral de um indivíduo tem manifesto cunho confiscatório, sendo, portanto, inconstitucional. Sequer vale a pena ser discutida a utilidade social dessa medida, já que moralmente e legalmente ela é inválida.

Mas se formos discutir sua utilidade social, então precisamos refletir sobre quem é o melhor gestor desses recursos, se o Estado ou o cidadão rico. Se o cidadão ganha uma renda tão grande a ponto de estar nessa última faixa, é porque ele produz um produto ou serviço de reconhecida utilidade social. Por outro lado, o Governo é um conhecido desperdiçador de recursos, ainda que em “fins nobres”, e que se perdem em má-gestão e corrupção. Nesse caso, até de um ponto de vista social, me parece que fará mais bem e trará mais vantagens para a sociedade que o empresário que produz riqueza fique com esse dinheiro e reinvista em emprego e produção do que entregar para o Governo investir em “Comperjs”, “Pasadenas”, e “Abreus e Limas”.

As críticas até agora apresentadas talvez tenham pouco de liberal e mais de anti-petista, pois apenas desmontam argumentos do “partidão” por essa reforma. Agora vamos para uma crítica mais liberal propriamente dita.

Se formos para uma crítica mais anarco-liberal, eu a resumiria em “imposto é roubo”, e isso já bastaria, pois no anarco-liberalismo a única justiça tributária é o fim de qualquer imposto.

Para uma crítica mais liberal-clássica, onde se entende a necessidade de tributação para custeio de uma máquina burocrática enxuta que entregue produção de leis e segurança, ou mesmo para uma social-liberal, onde outros bem e serviços são prestados, precisamos discutir em que termos ocorrerá uma justiça tributária.

Nesse caso, justiça tributária liberal seria um sistema onde todos contribuíssem de maneira proporcionalmente equânime. Para que isso fosse possível, poderíamos simplesmente pegar um imposto direto como o imposto de renda e aplicar uma baixa alíquota uniforme, sem a incidência de qualquer outro imposto direto ou indireto. A própria lógica do imposto direto já criaria um pagamento levemente superior para ricos, mas verdadeiramente proporcional.

Por tudo o que foi mostrado, parece claro que precisamos sim de uma reforma tributária, mas a reforma do PT não é a melhor opção. Estamos falando de muita demagogia, pouca redução de carga tributária, e nenhuma justiça social real.

Bernardo, se os mais pobres consomem quase toda a renda que recebem, tendo pouquíssimo excedente para poupar, a ideia de uma alíquota uniforme, ou seja uma flat tax, não penalizaria mais os pobres? Pelo princípio da capacidade contributiva, não haveria maior justiça tributária caso as alíquotas fossem progressivas tanto no imposto de renda, quanto nos impostos sobre transmissão de bens?

Boa pergunta.

Bruno, não é que faz muito sentido o que vc disse? A progressão deveria funcionar em outras taxações tbm.

Se houvesse uma alíquota uniforme sobre a renda ou o imposto direto, não haveria imposto indireto ou sobre o consumo. Então os pobres seriam beneficiados visto que pagam exageradamente sobre o consumo no modelo atual, ao contrário do modelo de alíquota uniforme. A questão é que o imposto sobre a sua baixa renda seria “mais negócio” para o pobre do que pagar pelo consumo. Provavelmente os pobres consumiriam mais que hoje e pagariam um imposto de renda risível…

Há outra pegadinha , que não atinge os super ricos.Imaginem a situação hipotética .Voce comprou um imovel em 2005 por 150.000.Hoje este imovel voce conseguiria vende-lo por 300.000.Alem do absurdo da comissão de corretagem que pode chegar a 8% no caso de imovel usado , voce vai ter a tributaçao sobre ganho de capital , caso nao pretenda adquirir outro imovel em um prazo de 6 meses.Neste exemplo , voce teria que pagar 40% em cima em cima dos 150.000 , o que equivaleria a pagar R$ 60.000 para o governo.E esse valor é de um imóvel popular .Um roubo , não?